こんにちは。スタッフの結城です。

M&Aを行う上で重要であり、弊社でも行っているバリュエーション(株価算定)についてです。

バリューションについての基礎とその評価法についてご案内していきます。

1.バリュエーション(株価算定)とは?

バリュエーション(Valuation=株価算定)とは、簡単に言うと、「企業または事業の価値」を評価することを言います。また、「企業または事業の価値」を算出し、公正な価格を定めるために用いられます。

企業や事業の「価値」を正確に理解することは大切なことで、ビジネスの基本でもある「モノの価値を理解し、適正な価格で売買を行っていく」ために必要なことです。

正確な「価値」が分からないとM&Aを実施するうえで、適正な価格を提示し、交渉していくのが難しくなります。

そして、多くの企業ではM&Aをおこなうかについて内部で検討を行ったり、株主債権者や従業員等の利害関係者へ、なぜこのM&Aを行うのか説明を行います。また、上場会社では、役員の善管注意義務を満たすために、適正な「価値」であるかどうかの検証にも用いられます。

その説明の際に、今回のM&Aの実施がいかに企業にメリットを与え、さらなる利益が買収または売却する企業から生まれるのかの判断材料の1つとして使用されるのがバリュエーションなのです。

2.異なる3つの「価値」

ではバリュエーションとはどのような方法で価値を評価していくのかがポイントとなってきます。

企業には、大きく分けて異なる3つの「価値」があります。

① 事業価値

② 企業価値

③ 株式価値

①事業価値とは、会社が事業活動から発生する価値を評価したものです。

②企業価値とは、事業価値に加え、非事業性資産等の価値を加えたものを指します。会社は事業だけを行っているのではなく、事業と直接の関係がない資産運用等も行っています。それらを加えた価値を企業価値といいます。

③そして最後に株式価値です。上記2つの価値から有利子負債等、他人資本を指し引いた株主に帰属する価値を指します。

バリュエーションで算出する企業価値イコール株式価値と考えやすいですが、価値を指し示す内容は異なりますので、ご注意ください。

こういった3つの異なる価値が存在する中で、どのような手法でその価値を算出していくのかとなっていきます。

3.バリュエーションの手法

大きく分けて3つのアプローチがあります。そのため、どのアプローチを使用することで適切な「価値」を導きだせるのか、それぞれの特徴を理解することがとても大切になってきます。

では、どのようなアプローチがあるのか紹介していきたいと思います。

1) インカム・アプローチ

インカム・アプローチとは、評価対象会社が将来に生み出すと期待される利益やキャッシュ・フローに基づいて企業価値を算定していくアプローチです。

主な算定方法は3つあります。

① DCF(Discounted Cash Flow)法:将来、どれくらいの利益を得ることができるのか計算し、その金額に対して割り引き、現在の価値に置き直します。現在に置き直した数値を基に企業や事業の価値を算出していきます。

② 収益還元法:分子に企業が将来生み出すとされる収益を、分母に資本還元率を用いて事業価値を算定する方法です。資本還元率とは市場金利や評価対象会社の調達金利等などに危険率を加味して決定されます。危険率については、評価対象会社の規模や業種、経営環境、市場動向などを総合的に判断して決定されます。

③ 配当還元法:配当金に基づいて株主価値を評価する手法で、配当金の期待値を割り引くことによって株式価値が直接計算していきます。主に、非上場企業の株価を評価する方法で同族会社や同族株主がいる会社の少数株主が、保有する株価を評価する際などに用います。

上記、3つの算定方法がありますが、その中でもDCF法が良く使用されています。

2) マーケット・アプローチ

マーケット・アプローチとは、上場している同業他社や類似取引事例など、類似する会社、事業、取引事例と比較することによって相対的に「価値」を評価していくアプローチです。一般的に比較対象とした上場会社の株価や取引事例は、その会社や事業の将来価値も含めた継続価値と考えられています。

主な算定方法は3つあります。

① 株式市価法:類似会社が評価対象会社と同じ土俵にある場合に用います。そして、これはマーケット・アプローチの中でも最も市場取引価格を参照する手法となっています。また株価はさまざまな要因により変動するため、一定期間の平均値をとって評価することが一般的になっているため「市場株価平均法」と言われることもあります。

② 株価倍率法:株式市価法は類似会社が評価対象会社と同じ土俵に存在する場合に用いられるのに対し、別の土俵にある類似会社を基礎とし倍率を算定し、対象会社の株価に乗じることで算定していく方法です。倍率の算出方法は類似会社の利益などの財務数値と株価の関係から計算されます。

③ 類似企業比較法(マルチプル法):評価対象企業と類似する直近の上場企業を選びだします。実務的には5~10社程度の類似企業を選定することが望ましいとされており、そこから、その企業と比較する部分の指標(倍率)を選定します。なかなか類似する企業が見つからない場合は、複数の企業を選び、それらの平均値や中央値から必要とする数値を導き出したりもします。

指標として良く選ばれるのは、EBITA倍率ですが、この他に売上高倍率、EBIT倍率、PER倍率、PBR倍率と複数あります。

3) ネットアセット・アプローチ

株式の評価を前提とした場合に用いられており、主に評価対象会社の賃貸借対照表上の純資産に着目して評価します。また、会計上の帳簿価額を基に計算されているため、経営者をはじめとする関係者にとってはイメージしやすく、評価を客観的に捉えて見ることができる手法の1つです。ただ、ネットアセット・アプローチに関しては将来見込める収益等を加味した評価方法ではないことから、事業内容の存続を考えている評価対象会社に対して利用するアプローチ法ではないことにご注意下さい。

ネットアセット・アプローチの算出方法は主に2種類あります。

① 簿価純資産法:貸借対照表に計上されている資産・負債に粉飾や会計上の誤りを加味し、計算していく方法です。会計上の帳簿価額を基礎とした計算のため、客観性に優れていますが、各資産の時価は簿価と乖離していることが多いため、簿価純資産法そのまま企業価値の評価に使用することは少ないと考えられています。

② 時価純資産法:貸借対照表の資産・負債を時価で評価し直し、純資産を評価する方法です。全ての資産・負債を時価評価することは、現実的には難しいため、評価に重要と考えられる項目のみ評価していくことがあります。このことから修正純資産法とも言われています。

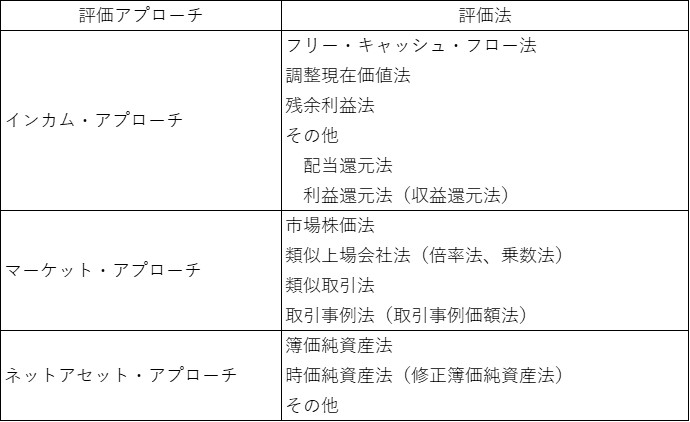

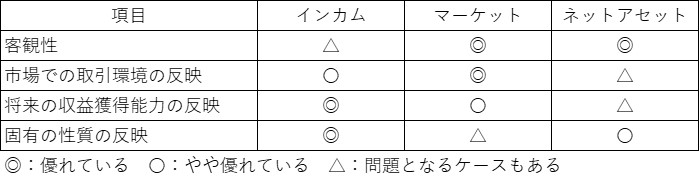

上記でいろいろと述べてきましたが、評価アプローチや評価法、特徴等をまとめたのが下表です。

出所:日本公認会計士協会「企業価値評価ガイドライン」

図① 企業評価のアプローチと評価法

図② 3つの評価アプローチの一般的な特徴

上記の3つの評価アプローチの一般的な特徴から見えてくることは、どのアプローチにも優れている箇所やそうでない箇所があり、それぞれの状況に応じて使い分けることも重要となってきます。

個々の評価を単独で適用し、それをもって総合結果とする方法や、併用法と言って複数の評価法を適用し、一定の幅を持って算出されたそれぞれの評価結果と重複する箇所を基に算出したのを結果とする方法もあります。

どれか1つの手法だけを取り入れれば、対象会社に関する評価を100%正しくされるわけではないことが伺えます

4.最後に

今回、基礎情報をご紹介してきましたが、バリュエーションにはいろいろな選択肢があることが見えてきたかと思います。実際にどのような内容を組み合わせるのが適正な「価値」を見出せるのか、少しでもヒントになれたらと思います。

お問い合わせ

G&Sソリューションズグループは、企業経営を会計から支援する中央区京橋のコンサルティングファームです。

税務やIPO、M&A、事業再生等の多岐に渡るソリューションサービスを提供しておりますので、お気軽にご相談ください。

また、弊社代表の書籍も併せてご確認頂けますと幸いです。

実例でわかる M&Aに強い税理士になるための教科書 (「強い税理士」シリーズ)

※本コラムは、掲載日時点の情報に基づく個人的な見解であり、G&Sソリューションズグループの公式見解ではないことをお断り申し上げます。

※本コラムに記載されている情報は、あくまで一般的な情報であり、特定の個人ないし法人を取り巻く環境に適合した情報ではありません。本コラムに記載されている情報のみを根拠とせず、専門家とご相談した結果を基にご判断頂けますようお願い申し上げます。